Die Betriebsrente: Clever vorsorgen – Steuern sparen

Die gesetzliche Rente leistet keine ausreichende Versorgung im Alter. Als Arbeitnehmer ist es deshalb ratsam, eine ergänzende betriebliche Vorsorge abzuschließen. So sichern Sie sich nicht nur besser ab, sondern können zudem Steuern sparen.

Der Klassiker bei der betrieblichen Altersvorsorge ist die Direktversicherung. Viele Arbeitgeber und Arbeitnehmer haben diesen Durchführungsweg gewählt. Sie ist empfehlenswert für den frühzeitigen Einstieg in die betriebliche Altersvorsorge.

Für Ihre individuelle Absicherung stehen Ihnen verschiedene Angebote zur Verfügung.

Vorteile

- Beiträge zur Direktversicherung sind steuerfrei: Bis zu 4 % p. a. der Beitragsbemessungsgrenze (BBG) der allgemeinen Rentenversicherung, gegebenenfalls zuzüglich eines Betrages in Höhe von bis zu 1.800 Euro.

- Für Beiträge von bis zu 4 % p. a. der Beitragsmessungsgrenze (BBG) der allgemeinen Rentenversicherung sind keine Sozialabgaben zu entrichten

- Wahlmöglichkeit zwischen laufenden Rentenzahlungen oder einmaliger Kapitalleistung. Alternativ ist auch eine Teilkapitalisierung bis zu 30 % mit anschließender Restverrentung möglich.

- bei Ausscheiden/Arbeitgeberwechsel unkomplizierte Übertragung oder Möglichkeit der privaten Fortführung

- Altersvorsorge ist durch die Einschlussmöglichkeit einer Berufsunfähigkeits-Zusatzversicherung auf individuelle Versorgungsbedürfnisse ausgerichtet.

- Rentenbeginn ab Vollendung des 62. Lebensjahres flexibel gestaltbar

- Ansprüche bei Entgeltumwandlung ab Versicherungsbeginn unverfallbar

Grundlagen

Was ist eine Direktversicherung?

Bei einer Direktversicherung schließt der Arbeitgeber als Versicherungsnehmer einen Versicherungsvertrag auf das Leben des Arbeitnehmers ab. Versicherte Person ist dabei der Arbeitnehmer.

Die Direktversicherung kann sowohl arbeitgeberfinanziert als auch arbeitnehmerfinanziert sein. Mischmodelle mit Arbeitnehmer- und Arbeitgeberbeteiligung sind ebenfalls möglich.

Besteuerung und Sozialversicherung

Beiträge in eine Direktversicherung sind bis zu 4 % p. a. der Beitragsbemessungsgrenze (BBG) der allgemeinen Rentenversicherung steuer- und sozialabgabenfrei.

Sofern es sich um eine Neuzusage handelt und kein nach § 40b EStG pauschalbesteuerter Vertrag besteht, können zusätzlich 1.800 € steuerfrei eingezahlt werden. Dieser Betrag ist jedoch von Beginn an sozialabgabenpflichtig.

Erst die zur Auszahlung kommenden Leistungen sind in voller Höhe zu versteuern - dann aber in der Regel mit einem geringeren Steuersatz als im aktiven Berufsleben. Pflichtversicherte und freiwillig in der gesetzlichen Krankenversicherung Versicherte müssen aus diesen Leistungen zusätzlich Beiträge zur Krenken- und Pflegeversicherung zahlen.

Abläufe in der Direktversicherung

Leistungen

- lebenslange garantierte Rentenleistungen

- Wahlmöglichkeit zwischen laufenden Rentenzahlungen oder einmaliger Kapitalleistung. Alternativ ist auch eine Teilkapitalisierung bis zu 30 % mit anschließender Restverrentung möglich.

- Nutzung von Kapitalmarktchancen durch fondsgebundene Rentenvarianten (bAV Direktgarant oder Vorsorgeinvest mit Garantieguthaben)

- flexibler Rentenbeginn ab Vollendung des 62. Lebensjahres

- Hartz IV-Sicherheit: Die Direktversicherung wird nicht als verwertbares und anrechnungsfähiges Vermögen angesehen

- Mitnahme bei Arbeitgeberwechsel möglich

- Absicherung des Berufsunfähigkeitsrisikos und der Hinterbliebenen möglich

- individuelle Bestimmung der Höhe der Sicherheit in Form von Garantieleistungen (bAV Direktgarant oder Vorsorgeinvest mit Garantieguthaben)

Beispielrechnung

Das Beispiel zeigt: Ihr Jahresbeitrag von 1.200 Euro kostet Sie durch die Ersparnis bei der Steuer- und Sozialversicherung effektiv nur 660 Euro. Bei einem Jahresbeitrag von 2.500 Euro sind es nur 1.375 Euro.

Das Beispiel zeigt: Ihr Jahresbeitrag von 1.200 Euro kostet Sie durch die Ersparnis bei der Steuer- und Sozialversicherung effektiv nur 660 Euro. Bei einem Jahresbeitrag von 2.500 Euro sind es nur 1.375 Euro.

Erst die zur Auszahlung kommenden Leistungen sind in voller Höhe zu versteuern - dann aber in der Regel mit einem geringeren Steuersatz als im aktiven Berufsleben. Pflichtversicherte und freiwillig in der gesetzlichen Krankenversicherung Versicherte müssen aus diesen Leistungen zusätzlich Beiträge zur Kranken- und Pflegeversicherung zahlen.

Produktangebot

Für die Gestaltung der Direktversicherung stehen Ihnen unsere fondsgebundenen und klassischen Rentenversicherungen sowie die Kombination mit einer Berufsunfähigkeitsversicherung zur Verfügung.

Fondsgebundene Direktversicherungen

Möchten Sie von den Kurssteigerungen der Kapitalmärkte partizipieren? Oder wollen Sie die gewünschte Sicherheit in Form von diversen Garantieleistungen individuell bestimmen

- bAV Direktgarant

- Vorsorgeinvest mit Garantieguthaben

Direktversicherung als klassische Rentenversicherung

Wenn Ihnen Sicherheitsaspekte bei der Altersvorsorge besonders wichtig sind, empfehlen wir Ihnen

- Renteclassic select

Altersvorsorge und Berufsunfähigkeit absichern

Neben der klassischen Altersvorsorge kann auch das Risiko der Berufsunfähigkeit abgesichert werden:

- BerufsunfähigkeitsVorsorge (SBU)

- Berufsunfähigkeits-Zusatzversicherung (BUZ)

Mit bAV Direktgarant verbinden Sie die attraktiven Möglichkeiten der Anlage in Investmentfonds mit dem Schutz einer Versicherung. So bilden Sie nicht nur Kapital für das Alter, sondern können z. B. gleichzeitig Ihre Arbeitskraft umfassend absichern.

Vorteile

Chancen

- individuelle Fondsauswahl

- vier gemanagte Depotmodelle

- Partizipation an den Kapitalmärkten

Sicherheit

- Beitragszusage mit Mindestleistung (BZML)

- Absicherung der Arbeitskraft und Hinterbliebenenabsicherung möglich

Flexibilität

- Fondswechsel innerhalb von drei Arbeitstagen nach Antragseingang

- Zuzahlungen möglich

- flexible Verfügungsphase

- Wahlmöglichkeit zwischen lebenslanger Rentenzahlung oder 100 % Kapitalauszahlung (bei Ausübung des Kapitalwahlrecht). Alternativ ist auch eine Teilkapitalisierung bis zu 30 % mit anschließender Verrentung des verbleibenden Guthabens möglich.

- Die Auszahlung kann grundsätzlich auchin Fondsanteilen erbracht werden.

- flexible Regelungen bei Beitragsfreistellung während der Elternzeit

Besondere Vorteile für den Arbeitnehmer

- auf individuelle Versorgungsbedürfnisse ausgerichtete Altersvorsorge

- geringer finanzieller Eigenaufwand aufgrund attraktiver steuerlicher Förderung und Sozialabgabeersparnis

- Möglichkeit zur Übertragung auf einen neuen Arbeitgeber oder privaten Weiterführung des Vertrags bei vorzeitigem Ausscheiden

Strategien der Fondsanlage

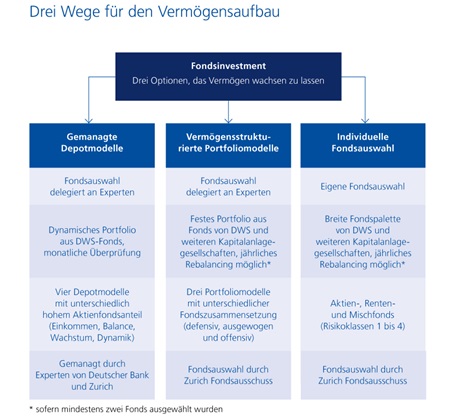

Ganz gleich, ob Sie Wert auf einen ganz bestimmten Fonds legen oder eine feste Aktienfondsquote von z. B. 100 % wünschen: Sie können die Fondsanlage ganz nach Ihren Wünschen bestimmen.

Von sicherheitsorientiert bis chancenorientiert - Zurich bietet viele ausgewählte Möglichkeiten

Das ausgewählte Fondsangebot bietet sowohl für sirheitsorientierte als auvh für risikobereiter Kunden eine vielfältige Auswahl an Einzelfonds als auch an gemanagten Depot- und Portfoliomodellen. Dabei stehen Aktien-, Misch- und Rentenfonds unterschiedlichster Branchen, Regionen und Risikoklassen zur Verfügung. Während derLaufzeit können die Modelle unkompliziert und kostenfrei gewechselt werden.

Kunden können das Vermögen breit gestreut investieren

Bei der Wahl eines gemanagten Modells stehen den Anlegern mehrere Anlagearten offen. Überlässt der Kunde das Management der Fondsanlage den Fachexperten, so wird der Sparbeitrag in ein aktiv gemanagtes Depotmodell investiert. Alternativ kann ein Experte von Zurich dem Kunden einen Vorschlag für eine breit aufgestellte Fondsanlage unterbreiten. Hier gibt es die Möglichkeit, eins der drei Portfoliomodelle mit jährlichem Rebalancing zu wählen.

Mit Rebalancing wird die prozentuale Aufteilung des Vertragsguthabens der einzelnen Fonds auf die mit uns zuletzt vereinbarte Beitragsaufteilung zurückgesetzt. Daruch wird das Risiko im Portfolio reduziert und Fondsgewinne gesichert.

Natürlich ist es während der Versicherungsdauer kostenfrei möglich zwischen den Anlagearten (z. B. von Depotmodell zu vermögensstrukturiertem Portfolio) oder innerhalb der Anlageart (z. B. von Depotmodell Wachstum in Depotmodell Balance) zu wechseln.

Das bedarfsgerechte Fondsangebot - das Anlegerprofil entscheidet

Ob Depotmodell Balance, ausgewogenes Portfoliomodell oder direkte Auswahl vn drei Aktienfonds - die bedarfsgerechte Fondsanlage ist von den Präferenzen und der Risikoeigung des Kunden abhängig. Vor der Fondsauswahl sollte daher das Anlegerprofil bestimmt werden.

Sie können Ihr Fondsguthaben während der Vertragslaufzeit umschichten, um Ihre Investitionen den Veränderungen auf den Kapitalmärkten anzupassen. So haben Sie Ihre Altersvorsorge immer auf dem aktuellen Stand.

Ihr Versicherungspartner berät Sie gerne hinsichtlich der Fondsanlage, die Ihrer Anlagepräferenz und Ihrer Risikoeigung am besten entspricht. Die Sicherheit der Anlage bestimmen Sie selbst.

Flexible Vertragsgestaltung

Der Vertrag kann individuell gestaltet werden. Sie können z. B. zusätzlich einen Berufsunfähigkeitsschutz wählen und Ihre Hinterbliebenen absichern.

Beitragszusage mit Mindestleistung (BZML)

Bei der BZML vereinbaren Arbeitnehmer und Arbeitgeber, dass zum Ende der Laufzeit mindestens die eingezahlten Beiträge zur Verfügung gestellt werden (abzüglich Kosten für den biometrische nRisikoausgleich, z. B. Invalidität oder Tod). Alle darüber hinaus erzielten Erträge stehen ebenfalls dem Arbeitnehmer zu. Durch die Beitragsgarantie ist heute schon garantiert, dass Ihnen mindestens die Summe der eingezahlten Beiträge für den Hauptvertrag ab dem Rentenbeginn zur Verfügung steht. Diese Garantie gilt ab dem ersten gezahlten Beitrag.

Absicherung Ihrer Hinterbliebenen

Wählen Sie Basisschutz, wenn Sie einen vollen Todesfallschutz ab dem vierten Jahr1 wünschen. Wählen Sie Premiumschutz, wenn Ihre Hinterbliebenen ab Versicherungsbeginn abgesichert sein sollen.

Absicherung Ihrer Arbeitskraft

Die Absicherung Ihrer Arbeitskraft ist unverzichtbar. Kombinieren Sie Ihre Direktversicherung mit einer attraktiven Berufsunfähigkeits-Zusatzversicherung (BUZ). Im Falle einer Berufsunfähigkeit garantiert die Übernahme der Beitragszahlung durch Zurich den Erhalt der Leistungen aus der bAV Direktgarant in voller Höhe. Bei Einschluss einer Berufsunfähigkeitsrente sorgt diese für ein regelmäßiges Einkommen.

Marktchancen nutzen

Während der Vertragslaufzeit können Sie verschiedene Optionen wählen, z. B. gebührenfreier Fondsswitch² und Fondsshift³. Die Umschichtung des Fondsguthabens führen wir innerhalb von drei Arbeitstagen nach Antragseingang durch.

Zuzahlungen

Durch Zuzahlungen kann jederzeit der Wert Ihrer bAV Direktgarant erhöht und gleichzeitg Ihre steuerliche Förderung ausgeschöpft werden.

Fondswerte sichern

Schwankungen am Aktienmarkt können gegen Laufzeitende den Wert einer Versicherung erheblich beeinträchtigen. Mit dem gebührenfreien Ablaufmanagement können Sie Schritt für Schritt Ihr aufgebautes Fondsvermögen in einen Rentenfonds umschichten lassen und somit das Kapitalanlagerisiko deutlich reduzieren.

Flexibilität durch Verfügungsphase

Während der Verfügungsphase haben Sie jederzeit die Möglichkeit, Ihre Versicherungsleistung flexibel abzurufen – wahlweise als Rente oder Kapitalauszahlung.

Sie können außerdem jeden Monat entscheiden, ob der Vertrag unverändert, mit reduzierten Beiträgen oder beitragsfrei weitergeführt wird.

1) In den ersten drei Jahren wird das Vertragsguthaben ausgezahlt.

2) Fondsauswahl sowie Aufteilung der künftigen Beiträge auf die Fonds können nach Eingang des Antrages zur nächsten Beitragsfälligkeit verändert werden.

3) Fondsvermögen kann ganz oder teilweise in einen oder mehrere andere Fonds übertragen werden.

Mit Vorsorgeinvest mit Garantieguthaben erhalten Ihre Mitarbeiter den Schutz einer Versicherung. Gleichzeitig werden die Chancen der Aktienmärkte mit einer sicheren und attraktiven Anlage kombiniert. So bilden sie nicht nur Kapital für das Alter, sondern können zum Beispiel gleichzeitig ihre Arbeitskraft umfassend absichern.

Vorteile

Chancen

- drei vermögensstrukturierte Portfoliomodelle

- individuelle Fondsauswahl

- vier gemanagte Depotmodelle

- Partizipation an den Kapitalmärkten

Sicherheit

- Beitragsorientierte Leistungszusage (BOLZ)

- Absicherung der Arbeitskraft und Hinterbliebenenabsicherung möglich

Flexibilität

- Fondswechsel innerhalb von drei Arbeitstagen nach Antragseingang

- Zuzahlungen möglich

- flexible Verfügungsphase

- Wahlmöglichkeit zwischen lebenslanger Rentenzahlung oder 100 % Kapitalauszahlung (bei Ausübung des Kapitalwahlrechts). Alternativ ist auch eine Teilkapitalisierung bis zu 30 % mit anschließender Verrentung des verbleibenden Guthabens möglich

- Die Auszahlung kann grundsätzlich auchin Fondsanteilen erbracht werden.

- flexible Regelungen bei Beitragsfreistellung während der Elternzeit

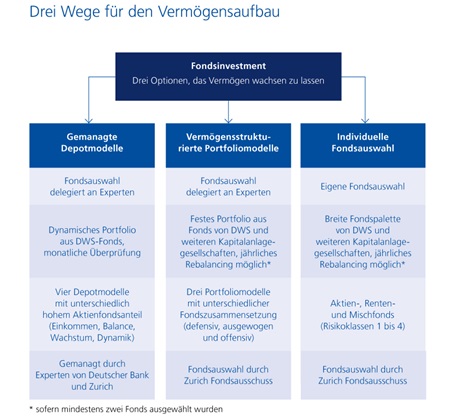

Strategien der Fondsanlage

Ganz gleich, ob Sie Wert auf einen ganz bestimmten Fonds legen oder eine feste Aktienfondsquote von z. B. 100 % wünschen: Sie können die Fondsanlage ganz nach Ihren Wünschen bestimmen.

Von sicherheitsorientiert bis chancenorientiert - Zurich bietet viele ausgewählte Möglichkeiten

Das ausgewählte Fondsangebot bietet sowohl für sirheitsorientierte als auvh für risikobereiter Kunden eine vielfältige Auswahl an Einzelfonds als auch an gemanagten Depot- und Portfoliomodellen. Dabei stehen Aktien-, Misch- und Rentenfonds unterschiedlichster Branchen, Regionen und Risikoklassen zur Verfügung. Während derLaufzeit können die Modelle unkompliziert und kostenfrei gewechselt werden.

Kunden können das Vermögen breit gestreut investieren

Bei der Wahl eines gemanagten Modells stehen den Anlegern mehrere Anlagearten offen. Überlässt der Kunde das Management der Fondsanlage den Fachexperten, so wird der Sparbeitrag in ein aktiv gemanagtes Depotmodell investiert. Alternativ kann ein Experte von Zurich dem Kunden einen Vorschlag für eine breit aufgestellte Fondsanlage unterbreiten. Hier gibt es die Möglichkeit, eins der drei Portfoliomodelle mit jährlichem Rebalancing zu wählen.

Mit Rebalancing wird die prozentuale Aufteilung des Vertragsguthabens der einzelnen Fonds auf die mit uns zuletzt vereinbarte Beitragsaufteilung zurückgesetzt. Daruch wird das Risiko im Portfolio reduziert und Fondsgewinne gesichert.

Natürlich ist es während der Versicherungsdauer kostenfrei möglich zwischen den Anlagearten (z. B. von Depotmodell zu vermögensstrukturiertem Portfolio) oder innerhalb der Anlageart (z. B. von Depotmodell Wachstum in Depotmodell Balance) zu wechseln.

Das bedarfsgerechte Fondsangebot - das Anlegerprofil entscheidet

Ob Depotmodell Balance, ausgewogenes Portfoliomodell oder direkte Auswahl vn drei Aktienfonds - die bedarfsgerechte Fondsanlage ist von den Präferenzen und der Risikoeigung des Kunden abhängig. Vor der Fondsauswahl sollte daher das Anlegerprofil bestimmt werden.

Sie können Ihr Fondsguthaben während der Vertragslaufzeit umschichten, um Ihre Investitionen den Veränderungen auf den Kapitalmärkten anzupassen. So haben Sie Ihre Altersvorsorge immer auf dem aktuellen Stand.

Ihr Versicherungspartner berät Sie gerne hinsichtlich der Fondsanlage, die Ihrer Anlagepräferenz und Ihrer Risikoeigung am besten entspricht. Die Sicherheit der Anlage bestimmen Sie selbst.

Flexible Vertragsgestaltung

Der Vertrag kann individuell gestaltet werden. Sie können z. B. zusätzlich einen Berufsunfähigkeitsschutz wählen und Ihre Hinterbliebenen absichern.

Beitragsorientierte Leistungszusage (BOLZ)

Die beitragsorientierte Leistungszusage ist eine Variante der klassischen Leistungszusage.

Bei ihr sagt der Arbeitgeber zu, bestimmte Beiträge in ein Anwartschaft auf Alters-, Invaliditäts- und/oder Hinterbliebenenversorgung umzuwandeln. Die Höhe der Leistung hängt letztlich von den gezahlten Beiträgen ab und ergibt sich nach versicherungsmathematischen Grundsätzen.

Absicherung Ihrer Hinterbliebenen

Wählen Sie Basisschutz, wenn Sie einen vollen Todesfallschutz ab dem vierten Jahr1 wünschen. Wählen Sie Premiumschutz, wenn Ihre Hinterbliebenen ab Versicherungsbeginn abgesichert sein sollen.

Absicherung Ihrer Arbeitskraft

Die Absicherung Ihrer Arbeitskraft ist unverzichtbar. Kombinieren Sie Ihre Vorsorgeinvest mit Garantieguthaben mit einer attraktiven Berufsunfähigkeits-Zusatzversicherung (BUZ). Im Falle einer Berufsunfähigkeit garantiert die Übernahme der Beitragszahlung durch Zurich den Erhalt der Leistungen aus der Vorsorgeinvest mit Garantieguthaben in voller Höhe. Bei Einschluss einer Berufsunfähigkeitsrente sorgt diese für ein regelmäßiges Einkommen.

Marktchancen nutzen

Während der Vertragslaufzeit können Sie verschiedene Optionen wählen, z. B. gebührenfreier Fondsswitch² und Fondsshift³. Die Umschichtung des Fondsguthabens führen wir innerhalb von drei Arbeitstagen nach Antragseingang durch.

Zuzahlungen

Durch Zuzahlungen kann jederzeit der Wert der Vorsorgeinvest mit Garantieguthaben erhöht und gleichzeitg Ihre steuerliche Förderung ausgeschöpft werden.

Fondswerte sichern

Schwankungen am Aktienmarkt können gegen Laufzeitende den Wert einer Versicherung erheblich beeinträchtigen. Mit dem gebührenfreien Ablaufmanagement können Sie Schritt für Schritt Ihr aufgebautes Fondsvermögen in einen Rentenfonds umschichten lassen und somit das Kapitalanlagerisiko deutlich reduzieren.

Flexibilität durch Verfügungsphase

Während der Verfügungsphase haben Sie jederzeit die Möglichkeit, Ihre Versicherungsleistung flexibel abzurufen – wahlweise als Rente oder Kapitalauszahlung.

Sie können außerdem jeden Monat entscheiden, ob der Vertrag unverändert, mit reduzierten Beiträgen oder beitragsfrei weitergeführt wird.

1) In den ersten drei Jahren wird das Vertragsguthaben ausgezahlt.

2) Fondsauswahl sowie Aufteilung der künftigen Beiträge auf die Fonds können nach Eingang des Antrages zur nächsten Beitragsfälligkeit verändert werden.

3) Fondsvermögen kann ganz oder teilweise in einen oder mehrere andere Fonds übertragen werden.

Die Direktversicherung als klassische Rentenversicherung ist eine Altersversorgung auf Basis einer gesicherten Geldanlage. Renteclassic select bietet ein besonderes Plus an Sicherheit: Ihr Kapital wird bei fünf renommierten deutschen Versicherern angelegt. Diese Streuung ermöglicht Ihnen attraktive Überschüsse bei gleichzeitig hoher Sicherheit.

Vorteile

- garantierte Altersrente auf Lebenszeit

- attraktive steuerliche Vergünstigungen

- unkomplizierte Übertragung oder Möglichkeit der privaten Fortführung bei Ausscheiden oder Arbeitgeberwechsel

- Rentenbeginn ab Vollendung des 62. Lebensjahres flexibel gestaltbar

- Ansprüche bei Entgeltumwandlung ab Versicherungsabschluss unverfallbar

- hohe Sicherheit und attraktive Überschüsse durch ein gemeinsames Produkt von fünf renommierten Versicherern

- besonderer Vorteil für den Arbeitgeber: Die Fürsorgepflicht zur gewissenhaften Auswahl des Anbieters ist erfüllt.

Leistungen

Die Rentenversicherung Renteclassic select von Zurich ist ein Produkt der Schicht 2 gemäß dem Alterseinkünftegesetz. Mit ihr sichern Sie sich Ihre Mitarbeiter eine garantierte lebenslange Altersrente.

Zwischen Rente und Kapitalauszahlung wählen

Sie können sich statt für die Rentenzahlungen zu Rentenbeginn auch für eine Kapitalauszahlung entscheiden.

Erweiterbarer Schutz

Berufsunfähigkeit: Ganz auf Ihren individuellen Bedarf abgestimmt, können Ihre Mitarbeiter bei Renteclassic select auch eine Berufsunfähigkeitsabsicherung integrieren.

Zusatzbaustein: Berufsunfähigkeits-Zusatzversicherung

Die Absicherung Ihrer Arbeitskraft Ihrer Mitarbeiter ist unverzichtbar. Ihre Mitarbeiter können ihre Direktversicherung mit einer kostengünstigen Berufsunfähigkeits-Zusatzversicherung (BUZ) kombinieren. Diese schützt sie vor den finanziellen Folgen, falls sie ihren erlernten Beruf nicht mehr ausüben können.

Zahlung der Berufsunfähigkeitsrente

Wird der Versicherungsnehmer während der Versicherungsdauer zu mindestens 50 % berufsunfähig, so zahlen wir die vertraglich vereinbarte Rente für die Dauer der Berufsunfähigkeit, längstens bis zum Ablauf der vereinbarten Leistungsdauer.

Leistungsumfang im Überblick

- volle Beitragsbefreiung und Rentenzahlung ab 50 % Berufsunfähigkeit

- Zahlung der Leistungen auch bei Pflegebedürftigkeit

- dynamisch wachsende Rente durch laufende Überschussbeteiligung während der Berufsunfähigkeit

Kundenfreundliche Bedingungen

- rückwirkende Leistungen ab Beginn der Berufsunfähigkeit, auch bei verspäteter Anzeige

- Verzicht auf die abstrakte Verweisung für Berufsgruppe 1 und Berufsgruppe 2

- ab Alter 50 Verzicht auf die abstrakte Verweisung für die Berufsgruppe 3

- Leistungen erfolgen bereits, wenn feststeht, dass die Berufsunfähigkeit voraussichtlich mindestens sechs Monate bestehen wird

- Prognosezeitraum beträgt nur sechs Monate

- weltweiter Versicherungsschutz für fast alle Berufe

- weltweiter Versicherungsschutz für fast alle nicht körperlich tätigen Berufe, für alle anderen Berufe auf Antrag

- organisatorische Hilfe bei Reha-Maßnahmen: Bei Eintritt des Versicherungsfalls organisiert Zurich kostenfrei die Möglichkeit einer Rehabilitations- und Berufsberatung durch anerkannte Fachleute

- Verzicht auf §19 VVG: Beitragsanpassung/Kündigung wegen unverschuldeter Falschaussage zum Gesundheitszustand bei der Antragstellung

- Verzicht auf §163 VVG: Der Bruttobeitrag ist über die gesamte Laufzeit garantiert

Flexible Vertragsgestaltung

- Fortsetzung einer Dynamik auch bei Berufsunfähigkeit möglich

- Beitragsreduzierung durch Vereinbarung einer Karenzzeit möglich

Konsortialpartnerschaft: 5-fache Sicherheit und Kompetenz

Ihre Beiträge werden nicht, wie sonst üblich, bei nur einem Anbieter angelegt, sondern bei fünf renommierten deutschen Versicherungsgesellschaften.

Diese Konsortialpartnerschaft hat für Sie zwei wesentliche Vorteile:

- Plus an Sicherheit durch Streuung Ihrer Kapitalanlage

- attraktive Überschüsse durch Bündelung von Anlagekompetenzen

Trotz 5-facher Sicherheit und Kompetenz haben Sie nur einen Vertrag mit einem bewährten Ansprechpartner: Zurich.

Das Konsortialmodell mit diesen Partnern gibt es so nur bei Zurich.

Sie möchten das Risiko der Berufsunfähigkeit absichern und gleichzeitig Steuervorteile nutzen? Kein Problem: Dafür bieten wir Ihren Mitarbeitern unsere BerufsunfähigkeitsVorsorge in der Direktversicherung an.

Überblick

Für nach 1961 geborene Arbeitnehmer gibt es keine gesetzliche Berufsunfähigkeitsrente. Wenn Ihre Mitarbeiter berufsunfähig werden, sind sie allein auf ihre private Vorsorge angewiesen, um das entfallende Einkommen ersetzen zu können.

Die BerufsunfähigkeitsVorsorge ist eine selbstständige Berufsunfähigkeitsversicherung, bei der Ihre Mitarbeiter Art und Umfang Ihrer Risikoabsicherung individuell gestalten können.

So funktioniert die Berufsunfähigkeitsversicherung

Bei Vertragsabschluss bestimmen Ihre Mitarbeiter die Höhe der monatlich versicherten Berufsunfähigkeitsrente und die Versicherungsdauer. Sobald der Berufsunfähigkeitsfall eintritt, erhalten Ihre Mitarbeiter für den festgelegten Zeitraum die vereinbarte monatliche Rente.

Das Prinzip im Überblick

Vorteile

- Zahlung der Berufsunfähigkeitsrente (auch rückwirkend), wenn feststeht, dass Berufsunfähigkeit voraussichtlich mindestens 6 Monate bestehen wird

- Volle Leistung schon ab 50 % Berufsunfähigkeit

- Arbeitsunfähigkeitsleistung ab sechsmonatiger Arbeitsunfähigkeit

- Überbrückungshilfe, wenn der private Krankenversicherer die Leistung wegen Berufsunfähigkeit im Sinne der Krankeknversicherungsbedingungen einstellt

- Verzicht auf die Prüfung, ob Ihre Mitarbeiter auch eine andere Tätigkeit ausüben könnten (abstrakte Verweisung)

- Kostenlose professionelle Unterstützung bei Rehabilitations- und beruflichen Wiedereingliederungsmaßnahmen

- Weltweiter Versicherungsschutz

Wir schützen die Existenz Ihrer Mitarbeiter

Schnell und einfach beantragen

Wir beragen Sie fachkundig und nutzen moderne Antragsprüfungssysteme. Manchmal wird darüber hinaus eine Gesundheitsprüfung notwendig. Mit dem Zurich Medizin Check geht das unkompliziert an einem Ort Ihrer Wahl, z. B. zu Hause oder am Arbeitsplatz.

Umfassendes Serviceangebot im Leistungsfall

Sofern gewünscht, bieten wir Ihren Mitarbeitern eine umfangreiche Beratung und Unterstützung bei der Rehabilitaion und bei der möglichen Wiedereingliederung an. Für eine durchgeführte medizinische Rehabilitations-oder eine berufliche Reintegrationsmaßnahme übernehmen wir die Kosten bvis zum Sechsfachen der monatlichen Berufsunfähigkeitsrente.

Finanziell rundum abgesichert

Ihre Mitarbeiter erhalten ihre Leistung ab dem Monatsersten, der auf den ersten Eintritt der Berufsunfähigkeit folgt.

- Berufsunfähigkeitsrente: Im Leisungsfall erhalten Ihre Mitarbeiter eine monatliche Rente für die Dauer der Berufsunfähigkeit. Die Rente zahlen wir, wenn die Berufsunfähigkeit voraussichtlich mindestens 6 Monate bestehen wird - auch rückwirkend!

- Leistung auch bei Arbeitsunfähigkeit: Waren Ihre Mitarbeiter mindestens 6 Monate ununterbrochen arbeitsunfähig, erhalten sie rückwirkend eine Arbeitsunfähigkeitsleistung in Höhe der versicherten Berufsunfähigkeitsrente.

- Überbrückungshilfe: Stellt der private Krankenversicherer die Krankentagegeldzahlung wegen Berufsunfähigkeit im Sinne der Krankenversicherungsbedingungen ein, erhalten Ihre MItarbeiter von Zurich für maximal sechs Monate eine Leistung in Höhe der vereinbarten Berufsunfähigkeitsrente.

- Weltweiter Versicherungsschutz: Der Versicherungsschutz gilt unabhängig davon, wo Ihre Mitarbeiter sich aufhalten

- Kundenfreundliche Fortsetzungsoptionen in und nach der Elternzeit

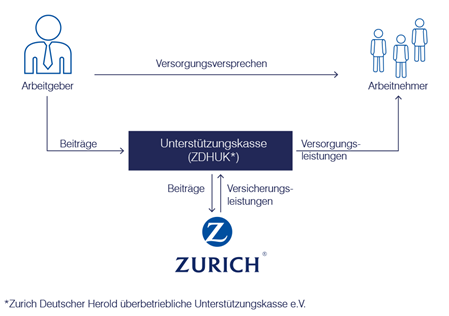

Als überbetriebliche Versorgungseinrichtung übernimmt die Unterstüzungskasse für Sie die Verwaltung und Abwicklung der betrieblichen Altersversorgung.

Arbeitnehmer können in unbegrenzter Höhe steuerfrei in die Unterstützungskasse einzahlen. Deshalb ist der Durchführungsweg besonders für Bezieher höherer Einkommen interessant.

Vorteile

- Senkung der Lohnnebenkosten durch Einsparung von Sozialversicherungsbeiträgen bei Entgeltumwandlung bis zu 4 % der Beitragsbemessungsgrenze (BBG West)

- Beiträge zur Unterstützungskasse sind unbegrenzt lohnsteuerfrei

- Minimierung des eigenen Verwaltungsaufwands

- Verlagerung der zugesagten Versorgungsverpflichtungen auf die Zurich Deutscher Herold überbetriebliche Unterstützungskasse e. V.

- bilanzneutrale Versorgungsleistungen und somit Stärkung der Liquidität Ihres Unternehmens

Grundlagen

Was ist eine Unterstützungskasse?

Die Unterstützungskasse ist eine rechtlich selbstständige Versorgungseinrichtung in der Rechtsform eines eingetragenen Vereins. Der Zweck des Vereins besteht darin, den angeschlossenen Mitgliedern (Trägerunternehmen) Versorgungsleistungen zu gewähren.

Der Verein als soziale Einrichtung gewährt den Arbeitnehmern keinen eigenen Rechtsanspruch auf die zugesagten Versorgungsleistungen. Gleichwohl hat der Arbeitnehmer einen unmittelbaren Leistungsanspruch gegenüber dem Arbeitgeber. Um die Leistungen gewähren zu können, schließt die Unterstützungskasse eine Rückdeckungsversicherung bei der Zurich Deutscher Herold Lebensversicherung AG ab. Die Unterstützungskasse unterliegt nicht der Versicherungsaufsicht und ist daher in der Anlage ihres Vermögens frei.

Die Unterstützungskasse kann sowohl arbeitnehmerfinanziert als auch arbeitgeberfinanziert sein. Auch Mischmodelle sind möglich. In allen Fällen führt der Arbeitgeber die Beiträge an die Unterstützungskasse ab. Der Arbeitnehmer ist bei Insolvenz des Arbeitgebers über den Pensions-Sicherungs-Verein auf Gegenseitigkeit (PSVaG) geschützt.

Was passiert bei Beendigung des Arbeitsverhältnisses:

Scheidet der Arbeitnehmer aus, kann er die Unterstützungskasse unverändert fortführen, sofern der neue Arbeitgeber Mietglied der Unterstützungskasse wird. In der Regel wird die Zusage aber bei dem alten Arbeitgeber verbleiben. Der Versorgungsberechtigte hat dann diesem gegenüber weiterhin einen Anspruch auf die Erfüllung der Zusage.

Eine private Fortführung der Altersvorsorge durch den Arbeitnehmer mit Eigenbeiträgen, wie z. B. bei der Direktversicherung, ist normalerweise nicht möglich.

Besteuerung und Sozialversicherung

Die Beiträge zugunsten einer Unterstützungskassenversorgung sind in unbegrenzter Höhe steuerfrei. Sozialversicherungsfreiheit besteht für diese Beiträge bis zu einer Höhe von 4 % p. a. der Beitragsbemessungsgrenze (BBG West).

Erst die zur Auszahlung kommenden Leistungen sind in voller Höhe zu versteuern - dann aber in der Regel mit einem geringeren Steuersatz als im aktiven Berufsleben. Pflichtversicherte und freiwillig in der gesetzlichen Krankenversicherung Versicherte müssen aus diesen Leistungen zusätzlich Beiträge zur Kranken- und Pflegeversicherung zahlen.

Rechtsbeziehungen und Abläufe

Leistungen

- Vorsorgeleistung wahlweise als Kapitalauszahlung oder Rentenzahlung

- Nutzung von Kapitalmarktchancen durch fondsgebundene Kapitalvariante inkl. Garantieleistungen

- jährliche Wertbestätigung über den aktuellen Stand der Höhe der Versorgung

- flexibler Rentenbeginn ab Vollendung des 62. Lebensjahres

- zusätzliche Absicherung des Berufsunfähigkeitsrisikos und der Hinterbliebenen möglich

Beispielrechnung

Das Beispiel zeigt: Ihr Jahresbeitrag von 1.200 Euro kostet Sie durch die Ersparnis bei der Steuer- und Sozialversicherung effektiv nur 660 Euro. Bei einem Jahresbeitrag von 2.500 Euro sind es nur 1.375 Euro.

Erst die zur Auszahlung kommenden Leistungen sind in voller Höhe zu versteuern - dann aber in der Regel mit einem geringeren Steuersatz als im aktiven Berufsleben. Pflichtversicherte und freiwillig in der gesetzlichen Krankenversicherung Versicherte müssen aus diesen Leistungen zusätzlich Beiträge zur Kranken- und Pflegeversicherung zahlen.

Produktangebot

Für die Gestaltung der Unterstützungskassenversorgung stehen Ihnen die nachstehenden Versorgungskonzepte zur Verfügung:

Standardleistungspläne oder flexible Leistungspläne als

- Rentenzusage

- Kapitalzusage

- mit oder ohne Berufsunfähigkeitsabsicherung

Egal für welches Versorgungskonzept Sie sich entscheiden – wir haben für Sie immer die richtige Rückdeckungsvariante. Wählen Sie die geeignete Rückdeckungsversicherung nach Ihren Präferenzen:

Wenn Ihnen Sicherheitsaspekte bei der Altersvorsorge Ihrer Mitarbeiter besonders wichtig sind, empfehlen wir Ihnen

- Renteclassic select

Möchten Sie Sie von den Kurssteigerungen der Kapitalmärkte partizipieren?

- Vorsorgeinvest mit Garantieguthaben

Zusatzversicherung

Neben der klassischen Altersvorsorge kann auch das Risiko der Berufsunfähigkeit abgesichert werden:

- Berufsunfähigkeits-Zusatzversicherung (BUZ)

Ähnlich wie die Direktversicherung ist die Pensionskasse eine Art Lebensversicherung. Wenn Sie über ein kleines oder mittleres Einkommen verfügen, können Sie mit der Pensionskasse Ihre Betriebsrente hervorragend aufstocken. Eine Pensionskasse kann sowohl arbeitgeberfinanziert als auch arbeitnehmerfinanziert sein. Ebenfalls möglich sind Mischmodelle mit Arbeitnehmer- und Arbeitgeberbeteiligung. Beiträge sind bis zu 4 % p. a. der Beitragsbemessungsgrenze (BBG) der allgemeinen Rentenversicherung steuer- und sozialabgabenfrei.

Die Pensionszusage ist eine Versorgungszusage des Arbeitgebers an den Arbeitnehmer und dessen Hinterbliebene.

Der Arbeitgeber sichert seinem Arbeitnehmer für sein Alter, bei Invalidität und/oder in Todesfall eine bestimmte Versorgungsleistung zu. Mit der Pensionszusage sparen Sie effektiv Steuern, indem Sie Teile aus Ihrem Bruttogehalt unversteuert in Vorsorgebezüge umwandeln. Dadurch können Sie Ihr Einkommen aus der aktuellen Hochsteuer-Phase in eine Phase mit niedrigerer Steuerbelastung im Ruhestand verschieben. Die Pensionszusage ist besonder für Arbeitnehmer mit höhrem Einkommen interessant, denn Beiträge zur Betriebsrente sind in unbegrenzter Höhe steuerfrei.

Der Pensionsfonds ergänzt als fünfte Möglichkeit die Durchfüchrungswege Direktversicherung, Direktzusage, Unterstützungs- und Pensionskasse. Für Unternehmen, die eine lohnsteuerfreie Übertragung eingegangener Pensionsverpflichtungen planen, bieter die Deutscher Pensionsfonds AG leistunsstarke Pensionspläne nach § 3 Nr. 66 EStG. Eine Veränder der unternehmensspezifischen Versorgungsregelungen ist mit der Übertragung und dem Wechsel des Durchführungsweges nicht verbunden; die Zusagen bleiben in ihrer bisherigen Form erhalten.